#ファイナンス

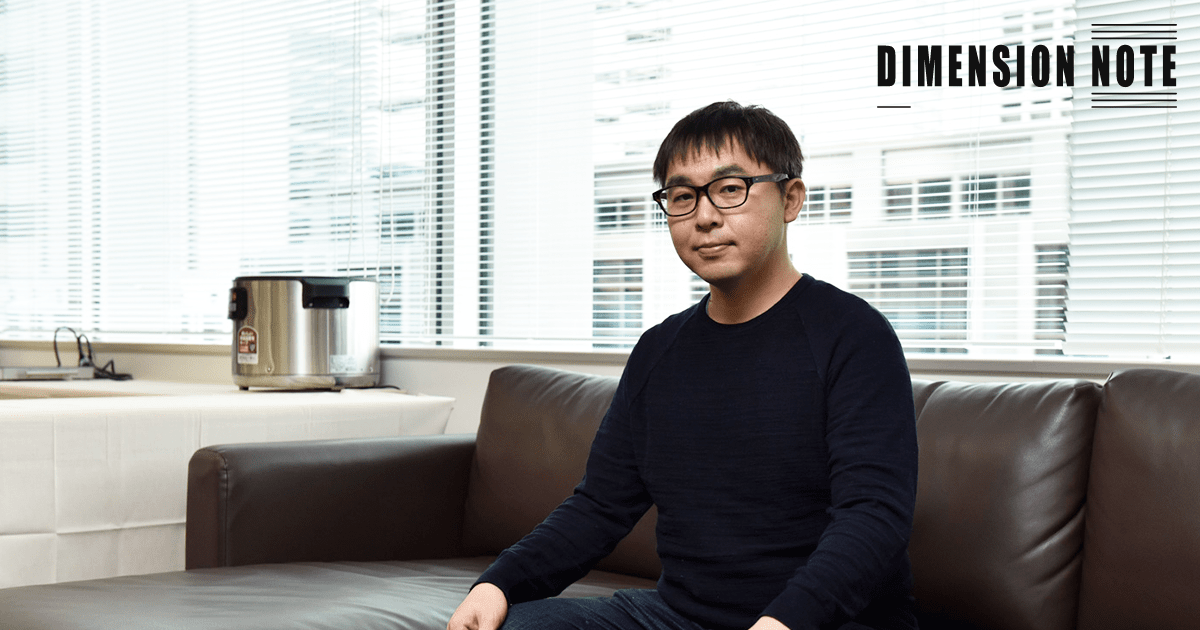

多種大量なデータを即時に収集・分析するクラウドベースのデータ管理基盤を構築し、300社以上のデータマネジメントをサポートしてきたトレジャーデータ。同社を2011年にシリコンバレーで創業した元CEO 芳川裕誠氏に、アメリカと日本のスタートアップの違い、SaaSビジネスの成功法などについて聞いた。

ーー「経済合理性」を見極める上で、創業初期からKPIを綿密にチェックされていたのでしょうか?

最初からKPIはかなり精密に追いかけていました。

レベニューグロース(売上成長率)、グロスマージンパーセンテージ(粗利率)、チャーンレート(解約率)などのKPIを最適化していくことが、SaaS型ビジネス経営の正攻法です。

我々が特に重要視していたKPIを3つご説明しましょう。

1つ目は「LTV(顧客生涯価値)/CAC(顧客獲得単価)」。要はユニットエコノミクスのKPIです。

SaaS型ビジネスは積み上げ型のビジネスなので、短期的な売上ではなく、「LTV」でエコノミクスを見極めることが大切です。この見極めができるからこそ、開発投資の判断を正確に行なうことができます。

次に重要視していたKPIは「CAC Payback(投資回収期間)」です。

例えば顧客ごとのMRR(月次収益)がグロスマージンベースで$10Kで、この顧客を獲得するCACが$150Kのケースを考えると、「CAC Payback」は15ヶ月となります。

当然ながら、この「CAC Payback」が短いほど経営の安定性は増していきますが、短すぎる「CAC Payback」は営業・マーケティングへの投資が足りないことも示唆します。

最後の3つ目は「ネガティブチャーン(逆離脱率)」というもの。現在の顧客ベースによる売上が、1年後どう変化しているかを表す指標です。

例えばある時点で顧客100社、売上$1Mの状態だったとして、1年間で20社離脱して顧客80社になったけれど、その80社のアップセルに成功して売上が合計$2.5Mになっている場合は「ネガティブチャーン250%」となります。

この指標が100%を超えているということは、新規顧客を開拓せずとも売上が伸びていく状態です。SaaS型ビジネスの利益率を高める上で大切な指標となります。

もちろんKPIの最適化方法には無数の答えがあります。会社の状況や外部環境に合わせて自社にあった解を模索していくしかありません。

しかし、繰り返しになりますが、最初のゼロイチフェーズでビジネスの経済合理性をしっかり確立させること。これが経営者最大の見せ場であり、最も難しい部分だと思います。

ーー創業初期から米国でも日本でも大企業にサービスを採用されています。これらの大企業を巻き込む上で大切なことはなんでしょうか?

「ゼロイチ」フェーズの顧客は、ジェフリー・ムーア氏の”Crossing the Chasm”で言うところの「イノベーター(上位2.5%)」なので、企業ブランドに関係なく、サービスの質のみで顧客になってくれます。

気をつけるべきなのは、本書で「イノベーター」の次のステージとして語られる「アーリーアダプター(上位16.5%)」と「アーリーマジョリティ(上位50%)」の間には「キャズム」が存在していること。このキャズムを乗り越えるために、アーリーアダプターとなる顧客のロイヤリティやユースケースのリピータビリティを高めておくことが重要です。

私たちにとっては、国内なら無印良品様、米国ならワーナーブラザーズ様といった優良顧客をアーリーアダプターとして初期に獲得できていたからこそ、助走をつけてキャズムを超えることができました。

ーー目指すビジネスサイズのスケール感に関しては、日米のスタートアップで差がありそうです。

日本のSaaS型ビジネスのスタートアップを見ていてもったいないなと思うのが、IPO段階で利益を確保する意識が高すぎること。

例えば売上10億円、利益1億円といった業績数値が日本ではIPOの目安とされていますよね。これがアメリカの場合だと、だいたい売上100億円・大きく赤字、といった状態でIPOすることが多いのです。

なぜこの違いが生まれるかというと、先ほどお話したキャズムを超える意識の差だと思うのです。

多くのSaaS型ビジネスはアーリーアダプターを顧客化できれば、売上5〜10億円は見えてきます。

しかしながら、次のアーリーマジョリティを顧客化するまでに存在する大きなキャズムを超えるためには、相応の投資が必要となってきます。

本来であれば、キャズムの先にこそ大きなビジネスチャンスが待っているはずなのに、日本企業の場合は上場時の利益確保を急ぐあまり投資が十分に行えず、結果的に上場後にキャズムにぶち当たって超えられないケースが多いのです。

ーーアメリカのスタートアップは利益確保を急がない、ということでしょうか。

アメリカのSaaS企業は、キャズムを超えるための投資をIPO時でも構わず加速させるため、結果的に成長モメンタムを維持したまま大きなサービススケールを実現できることが多いです。あのセールスフォースドットコムですら、最近まで赤字だったのが好例です。

要は5年、7年先といった長期的視点を持ち続け、「マーケットのスタンダード」を本気で目指すこと。ここに関してはアメリカ企業の方が秀でているなと思います。

ーー起業家の意識のみならず、投資家のSaaS型ビジネスに対する理解度にも差がありそうです。

日本で成長投資を続けるスタートアップに対して「赤字を垂れ流す」という表現がよくなされますが、これは正しくありません。

SaaS型ビジネスはビジネスモデルが確立さえしていれば、その赤字は長期的には回収できるのです。むしろ短期的な黒字化と最終的なスケールは相反することが多いのです。

例えばACV(年間平均単価)が$1M、グロスマージン(売上総利益)が80%、月ごとのチャーンレート(解約率)が1%、年間に換算すると12%のプロダクトがあるとしましょう。

計算を単純化すると、顧客が平均して解約する約8年間の間に、1顧客あたり$6.4MのLTV(顧客生涯価値)があるという試算ができます。

このビジネスにおいて、例えば新規顧客を獲得するCAC(顧客獲得単価)が$2Mだとしましょう。

この場合の経営判断としては、「$2Mの投資をして8年間の$6.4Mを獲得するか、投資をせず今期の利益$2Mを確保するか」ということになります。

すごく単純化した例ですが、日本の企業の多くは「利益を確保し上場する」ことを選び、アメリカの会社の多くは「投資をして8年間の成長を確保する」ことを選びます。なぜなら、その方が資本市場に認められるからです。

この起業家および資本市場のマインドの差が、結果的に世界的なSaaS型サービスの多くがアメリカから誕生している要因になっているのではないかなと感じています。

※本記事は配信日現在の内容です

>第6話「「デバイスデータプラットフォーム」で次の時代を創る」に続く

>第4話「SaaS型ビジネスで抑えるべき「成功の3ケ条」」に戻る

>トレジャーデータの採用情報はこちら

>トレジャーデータの公式HPはこちら

DIMENSION NOTE編集長

「人・事業・組織に向き合い、まっすぐな志が報われる社会を創る」をミッションに、真摯に経営に向き合う起業家に創業期から出資し、事業拡大・上場を支援する国内ベンチャーキャピタル。

#ファイナンス

#海外展開

#インタビュー

#起業家の素養

#インタビュー

#人事・組織

1

1

#M&A

2

2

#起業家の素養

3

3

#志

4

4

#インタビュー

5

5

#インタビュー

6

6

#インタビュー

This site is protected by reCAPTCHA

and the Google Privacy Policy and Terms of Service apply.